ŽIVOTNÉ POISTENIE JE ZÁKLADNÝ KAMEŇ FINANČNÉHO PLÁNOVANIA

Auto má poistené každý, pretože mu to prikazuje zákon. Často však zabúdame na to najcennejšie, na zdravie a život. Odborník na financie zo spoločnosti PARTNERS GROUP SK Maroš Kútnik upozorňuje, že životné poistenie by malo tvoriť základný pilier finančného plánovania. Takto investované peniaze nielenže chránia klienta a jeho rodinu pri nečakaných, a často tragických udalostiach, ale sú aj vhodnou formou vytvorenia si finančného majetku na penziu. Tento produkt tak prináša ochranu pred rizikami pri produktívnom živote a zabezpečenie prostriedkov na lepší život v starobe.

Životné poistenie je najdôležitejšou súčasťou ochrany človeka pred dlhodobou stratou príjmu v dôsledku choroby alebo úrazu. Veľký význam má aj pri tom najhoršom, a to zabezpečení rodiny v prípade smrti. „Životné poistenie by malo byť základným kameňom finančného plánovania. Veď ako chceme plánovať iné ciele, ak nemáme istotu a ochránený príjem?“ hovorí odborník na financie z PARTNERS GROUP SK Maroš Kútnik. „Častou súčasťou životného poistenia je investičná zložka, prostredníctvom nej si môže klient vytvoriť a zhodnotiť nemalú finančnú sumu v budúcnosti. Za tieto peniaze môže deťom zaplatiť školu, financovať bývanie či užívať si penziu. Dôležité je však správne nastavenie tohto produktu.“ Veľký vplyv na cenu a rozsah krytia rizík má vek a zdravotný stav klienta. Platí pravidlo, že čím je klient mladší a zdravší, tým menej ho to stojí. Podľa skúseností odborníka je v poslednom období trendom v životnom poistení tzv. hypopoistenie, teda ochrana v prípade smrti alebo invalidity na poistnú sumu rovnajúcu sa výške hypotekárneho úveru.

ČO MÁ ZMLUVA OBSAHOVAŤ

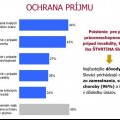

Nastavenie poistných súm je tak trochu veda. Najlepšie v tom pomôže profesionál v oblasti financií. „Pri uzatváraní sa potrebujem zamyslieť, čo v skutočnosti potrebujem ochrániť – príjem, úvery, budúcnosť dieťaťa, svoj dôchodok a podobne. Z toho potom vyplynie, čo všetko má takáto zmluva obsahovať,“ radí Maroš Kútnik. Z pohľadu ochrany príjmov sú najdôležitejšou súčasťou poistenia riziká ochraňujúce stratu príjmu. Sem patria poistenie úmrtia, PN a invalidity. Poistné plnenia z takto nastavenej zmluvy sú menej časté, no vo vážnejších prípadoch skutočne nahrádzajú to, na čo boli určené – výpadok príjmu. Mnohí robia chybu v tom, že chcú mať v zmluve hlavne doplnkové poistenie úrazu. Je to najčastejšie vyplácané riziko, ktoré však málokedy spôsobuje dlhodobú stratu príjmu. Ďalšou častou chybou je krátka poistná lehota nepokrývajúca obdobie pracovného života poisteného. A treťou najčastejšou chybou v životnom poistení je nedostatočné nastavenie investičnej zložky.

ANALÝZA RAZ ZA 5 ROKOV

Pokiaľ už zmluva existuje, je dobré ju prehodnotiť vždy pri zmene životnej situácie, ale aj priebežne. „Minimálne však odporúčam podrobiť zmluvu analýze raz za 5 rokov. Ak aj u klienta nenastala zmena, je pravdepodobné, že poisťovňa urobila úpravy v jednotlivých doplnkových poisteniach, ktoré by mohli priniesť klientovi väčšie benefity, ako mal doteraz,“ odporúča Maroš Kútnik. Ako doplnil, zo skúseností vie, že pravidelnú kontrolu si bežne sami ľudia nerobia. V tomto prípade majú výhodu tí, ktorí majú svojho finančného sprostredkovateľa, lebo ten by mal pravidelné revízie poistných zmlúv pripomínať a optimalizovať.

Kontrola zmluvy by mala zahŕňať tieto tri základné oblasti: nastavenie lehoty trvania, nastavenie rizík a investičnej časti. Lehota trvania zmluvy by mala minimálne kopírovať čas, počas ktorého chce byť klient pracovne aktívny. Napríklad, ak má poistený 35 rokov a predpokladá odchod do dôchodku v 65. roku života, trvanie zmluvy ba malo byť aspoň 30 rokov. Pri nastavení parametrov rizík je dôležité, aby kopírovali výšku príjmov a záväzkov klienta. V investičnej časti si všímame hlavne poplatkovú štruktúru a kombináciu fondov, do ktorých sa investuje.

Na tieto základné oblasti je potrebné brať ohľad už pri uzatváraní zmluvy.

DRUHY ŽIVOTNÉHO POISTENIA

Rozdiel medzi nimi je v tom, čo je súčasťou tzv. hlavného krytia.

- Rizikové životné poistenie

Hlavným krytím je poistenie pre prípad úmrtia. Takáto zmluva neobsahuje investičnú zložku, čo znamená, že po ukončení zmluvy klient nedostane žiadnu peňažnú hotovosť.

- Kapitálové životné poistenie

Má v hlavnom krytí zakotvený garantovaný výnos, tzv. technickú úrokovú mieru. V dnešnej dobe je však nízka a nepokrýva náklady súvisiace s poistnou zmluvou, preto sumy pri dožití vyplácané klientovi sú nižšie ako jeho vklady. Zároveň aj možnosti zhodnotenia vložených prostriedkov do poistky sú obmedzené.

- Investičné životné poistenie

V dlhodobom horizonte dokáže priniesť klientovi požadované zhodnotenie. Výnosy nie sú garantované, a preto je potrebné do zmluvy investovať dlhodobo a pravidelne, aby sa riziko kolísania výnosov minimalizovalo. Výhodou takejto zmluvy je aj to, že podľa platného zákona si môže klient po ukončení zmluvy z výnosov odpočítať zaplatené poistné za doplnkové poistenia a až potom rozdiel zdaniť.

Investovanie cez životné poistenie

- Najdôležitejší je dlhodobý investičný horizont. Zmluvy by sa mali uzatvárať minimálne na 20 rokov.

- Ďalším parametrom je portfólio. Nemá zmysel na takéto dlhé obdobie investovať konzervatívne. Stratégia by mala byť dynamická, aby sa využil potenciál, ktorý kapitálový trh ponúka.

- Dôležitá je aj výška mesačnej investície. Napríklad inkasný poplatok, ktorý býva súčasťou poplatkov na zmluve vo výške 1 €, berie z 10 € platby až 10 % investície. Z 50 € platby sú to iba 2 %.

- Investícia v životnom poistení je len jednou zložkou daného produktu. Komplexné výhody môže priniesť len v kombinácii s poistením.

Výhody:

- Klient neznáša poplatky naraz ako pri priamom investovaní do podielových fondov.

- Klient je určitým spôsobom nútený pravidelne investovať, čo pri programoch s priamym investovaním do fondov nie je.

- Klient si môže odpočítať platby za riziká z daní.

- Klient má možnosť určiť oprávnenú osobu v prípade úmrtia.

Nevýhody:

- Celkové náklady so zmluvou sú o niečo vyššie ako priame investovanie.

- V prvých rokoch je odkupná hodnota zmluvy nižšia ako vklady, v prípade predčasného ukončenia zmluvy v prvých rokoch trvania zmluvy dostane klient menej, ako vložil.

INVESTOVANIE CEZ POISTKU ČI SAMOSTATNE

Podľa odborníka neexistuje jednoznačná odpoveď, či je vhodnejšie samostatné investovanie, alebo využitie kombinácie s poistkou. „Pokiaľ by sme sa rozprávali len o číslach, povedal by som, že je vhodnejšie poistný a investičný produkt uzavrieť samostatne. Lenže ľudia konajú mnohokrát emocionálne, a ak sa investičným trhom nedarí, zasahujú príliš často do nimi vybraného investičného produktu,“ vysvetľuje odborník. Ľudia podľa neho sledujú vývoj finančných trhov častejšie, ako keď sporia cez investičné životné poistenie. V kombinácii s nízkou úrovňou vedomostí o investovaní je toto kameňom úrazu spomínanej voľby. Ak trhy začnú klesať, klienti začínajú pochybovať o produkte, dostanú strach a namiesto toho, aby práve vtedy investovali ešte viac, prestanú alebo vyberajú uložené prostriedky. Ďalším veľmi dôležitým faktorom je disciplína. „Investičné životné poistenie zasiela pri nezaplatení klientovi upomienku, a to určitým spôsobom núti platiteľa investovať. Priame investovanie takéto pripomienkovanie neumožňuje,“ upozorňuje Kútnik. No a v neposlednom rade ide aj o disciplínu vydržať investičný horizont. Keď človek vidí nazbieraný väčší balík peňazí, láka ho to minúť na niečo iné, ako bolo pôvodne určené. Je preto na posúdení každého jednotlivca, ako pozná sám seba, svoju disciplínu, výdrž, aby si podľa toho vybral vhodný spôsob investovania.