Kto sa o vás postará, ak tu budete sto rokov?

Renomovaní svetoví demografi upozorňujú na aktuálny trend neustále sa predlžujúceho veku dožitia. Vďaka výraznému pokroku najmä v oblasti biológie a medicíny už nie je ničím zvláštnym dožiť sa sto rokov. Samotný život v zdraví sa však nepredlžuje rovnakým tempom. Inými slovami, budeme žiť dlhšie, ale v zhoršenom zdravotnom stave.

Renomovaní svetoví demografi upozorňujú na aktuálny trend neustále sa predlžujúceho veku dožitia. Vďaka výraznému pokroku najmä v oblasti biológie a medicíny už nie je ničím zvláštnym dožiť sa sto rokov. Samotný život v zdraví sa však nepredlžuje rovnakým tempom. Inými slovami, budeme žiť dlhšie, ale v zhoršenom zdravotnom stave.

V súvislosti s fenoménom dlhovekosti čoraz viac rezonujú aj základné finančné otázky. Ak dôjde k zásadnej zmene zdravotného stavu, ktorá vám zabráni pracovať po zvyšok produktívneho veku, ako si zabezpečiť finančnú istotu a dôstojný život bez potreby veľkých finančných kompromisov? A ako si vytvoriť ešte vyššie rezervy pre obdobie neproduktívneho veku?

Kľúčová je disciplína

Ľudia majú pri plánovaní svojej finančnej budúcnosti tendenciu zamerať sa najmä na dve kritériá: výšku nákladov a potenciálny výnos. Oba tieto faktory sú, samozrejme, dôležité, ale prvým krokom by vždy malo byť reálne zhodnotenie schopnosti byť disciplinovaný pri dodržaní stanovených cieľov. Práve sebadisciplína je totiž základom splnenia každého dlhodobého finančného cieľa.

Začať a dlhodobo vytrvať vo vytváraní úspor nie je jednoduché. Pre človeka môže byť náročné odvyknúť si od zlozvyku minúť celý svoj príjem, odoprieť si okamžitú spotrebu a začať si pravidelne odkladať určitú sumu. Najefektívnejším spôsobom, ako zabezpečiť, aby boli financie použité na splnenie dlhodobých cieľov, je vytvorenie návyku. Na tvorbu úspor sa treba pozerať ako na platenie nájomného či hypotéky – úspory sú v zásade mesačnou splátkou za dosiahnutie finančnej stability v budúcnosti.

Popritom platí, že ak si človek iba vytvára úspory a neinvestuje, splnenie stanovených cieľov dosiahne len ťažko. Najmä z dlhodobého hľadiska je preto kľúčové, aby boli finančné prostriedky použité s cieľom zarábania ďalších peňazí. Pri sporení nás o túto možnosť oberá už len každoročná inflácia.

Existuje ideálne riešenie pre každého?

V súčasnosti existujú v zásade dva spôsoby, ako si finančne zabezpečiť svoj dôchodok a zároveň pokryť riziká životným poistením. Jedným z nich je investičné životné poistenie. Tým druhým je kombinácia rizikového poistenia a pravidelných investícií do podielových fondov. Keďže obe riešenia majú svoje za a proti, pri výbere je potrebné hodnotiť viac než iba jedno kritérium.

Mnohí ľudia dávajú najväčší dôraz na výšku nákladov, pretože ide o okamžite viditeľnú veličinu, no v tomto prípade možno hovoriť o príliš krátkodobom kritériu. Treba mať na pamäti, že náklady spojené s využívaním finančných produktov neexistujú len tak, bezdôvodne. Náklady sú prirodzenou súčasťou akejkoľvek služby. Každý človek by preto mal nájsť rovnováhu medzi pridanou hodnotou finančnej služby a vynaloženými nákladmi. A predovšetkým by nemal zabúdať na to, že nie výška nákladov, ale šanca na výnos je tým najdôležitejším dlhodobým kritériom.

Bez ohľadu na to, či človek uprednostní investičné životné poistenie alebo kombináciu rizikového poistenia a investovania do podielových fondov, platí, že obe tieto riešenia sú zložené z dvoch častí: poistnej a investičnej. Šancu na výnos však prináša iba jedna z nich, tá investičná.

Pri investovaní je nevyhnutné mať neustále na pamäti, že dosiahnutie relevantného zisku je vždy podmienené zvýšeným rizikom. Záleží teda na každom, aby zvážil, do akej miery je ochotný podstúpiť riziko s cieľom maximalizácie zisku. Minimálne riziko v konečnom dôsledku prinesie minimálny výnos, no na druhú stranu, vyššie riziko samo osebe ešte nie je zárukou istého a vysokého výnosu. Znamená iba to, že investor má šancu dosiahnuť výnos, ktorý je adekvátny miere podstúpeného rizika.

Aké finančné riešenie je vhodné práve pre vás?

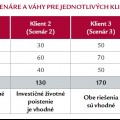

Najlepším spôsobom, ako využiť vyššie uvedené kritériá v rámci hľadania optimálneho finančného riešenia, je vytvoriť tzv. maticu klientskeho rozhodnutia. Tá obsahuje päť zjednodušených rozhodovacích scenárov, v ktorých sú zachytené základné typy klientov a ich preferencie. Výsledkom je pomerne široký rozptyl vhodných riešení, kde na jednej strane matice scenár č. 1 hovorí, že ideálnym riešením je investičné životné poistenie, na opačnej strane matice sa ako ideálne riešenie potrieb klienta javí scenár č. 5 – kombinácia rizikového poistenia s investovaním.

Každý z nás má iné preferencie, máme rôznu disciplínu, sme rôzne citliví na náklady, inak vnímame pomer výnosov a rizika. Na zdôraznenie rozdielov v dôležitosti preferencie každého klienta je použité číselné vyhodnotenie každého kritéria. Najnižšie skóre je 0, najvyššie 100 (napr. skóre 20 pri sebadisciplíny u klienta č. 1 ukazuje, že miera jeho disciplíny je veľmi nízka, ale klient predsa len nejakú má. Naopak skóre 100 pri sebadisciplíne u klienta č. 5 ukazuje na schopnosť veľmi vysokej disciplíny atď.).

Celkové dosiahnuté skóre indikuje smer, ktorým by sa mal konkrétny klient uberať. Nižšie skóre hovorí v prospech investičného životného poistenia a naopak, vyššie skóre naznačuje orientáciu smerom ku kombinácii rizikového poistenia a investovania do podielových fondov.

Matica môže byť použitá aj s ohľadom na vek klienta. Ak je človek mladý, viaceré argumenty hovoria v prospech toho, že by mal využiť skôr investičné životné poistenie. Platí, že čím dlhší je časový horizont vedúci k dôchodkovému veku, tým ťažšie je zotrvať v dodržaní pravidelných mesačných platieb. Investičné životné poistenie ako nástroj zabezpečenia trvalej platobnej disciplíny môže byť z tohto pohľadu veľkou podporou. Naopak, so znižujúcim sa časovým horizontom spravidla rastie aj schopnosť držať sa stanovených plánov.

Avšak aj v prípade, ak budeme prihliadať taktiež na náš vek, tou najdôležitejšou premennou bude vždy sebadisciplína. Bez sebadisciplíny je akákoľvek diskusia o napĺňaní dlhodobých cieľov iba v teoretickej rovine a nikdy nenadobudne rozmery skutočných finančných rozhodnutí.