Čo možno vyčítať z minulých výnosov? Nič

Akciový trh zarobil investorom v roku 2017 takmer viac ako 21 %. Čo toto číslo naznačuje o tom, aký výsledok môžu majitelia akcií očakávať v tomto roku?

Väčšina investorov možno na podobné otázky nevie odpovedať presne, intuitívne však odpoveď tušia: Ak majú akcie za sebou dobrý rok, ten ďalší bude pravdepodobne skromnejší. O to viac, že oba roky priniesli dvojciferné výnosy. Aká spoľahlivá je však takáto intuícia?

Takmer nulová korelácia

Predpoklad, že po rokoch nadpriemernej hojnosti na akciových trhoch príde obdobie nižších výnosov, je logický. Rozhodnutia investorov kupovať akcie alebo zbavovať sa ich sú významne závislé od ich očakávaní, odhadov budúcnosti. Prílišný optimizmus je nevyhnutnou podmienkou každej bubliny na finančných trhoch a každá kríza je, naopak, podpísaná veľkou investičnou skepsou. Takéto tvrdenie je síce pravdivé, no stále nedáva odpoveď na otázku z úvodu.

Dostať sa k nej bližšie však môže pomôcť štatistická analýza. Vďaka nej možno zistiť aj to, ako zmena jednej veličiny vplýva na zmenu inej. Je aj odpoveďou na otázku, aký je vzťah medzi výnosmi akciového trhu v jednom kalendárnom roku a v tom, ktorý príde po ňom.

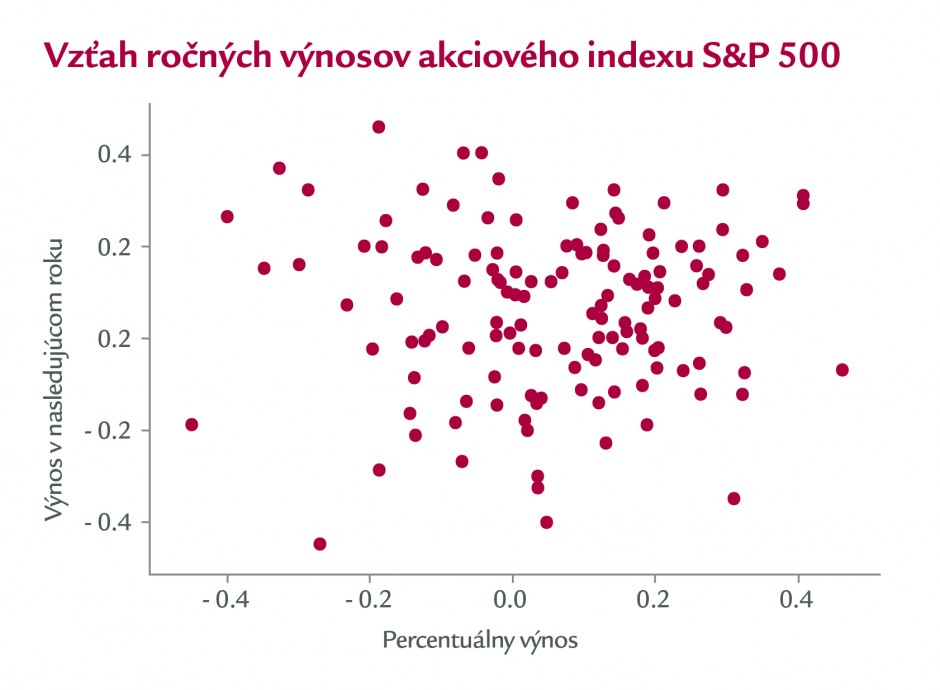

Grafické znázornenie tejto závislosti je na prvý pohľad chaotický zhluk bodov. Každý jeden z nich je vyjadrením dvoch informácií: výnosu akciového indexu S&P 500 v jednom roku a výsledkom nasledujúceho. Pokiaľ by existoval medzi oboma veličinami nejaký vzťah, jednotlivé body by boli sústredené do konkrétneho tvaru. To, že na grafe žiadny rozoznateľný tvar nie je, naznačuje, že žiadny významný vzťah neexistuje.

Číselným vyjadrením sily takéhoto vzťahu je tzv. koeficient korelácie. Jeho hodnota sa pohybuje medzi –1 a 1, a čím bližšie je k jednému alebo druhému číslu, tým silnejší vzťah medzi skúmanými veličinami existuje. Koeficient korelácie medzi percentuálnymi výnosmi indexu S&P 500 v dvoch po sebe idúcich rokoch sa však pohybuje tesne pri nule (jeho hodnota je 0,01). Interpretácia takéhoto výsledku znamená absenciu akéhokoľvek vzťahu. Čo teda predpovedať o vývoji cien akcií v tomto roku, keď vieme, že ich cena vzrástla rok predtým o vyše 21 %? Absolútne nič.

Zriedkavý priemer

Investície do akcií by nemali chýbať v žiadnom dlhodobom portfóliu. Aj preto, že podľa štatistík takéto investície ponúkajú najatraktívnejšie zhodnotenie. Od roku 1950 dosiahol priemerný ročný výnos indexu S&P 500 až 8,9 % (bez zohľadnenia dividend). No kým priemer zvyčajne znamená „najtypickejší“ údaj, na akciových trhoch to neplatí. Práve naopak: dosiahnutie priemerného výnosu je v skutočnosti extrémne vzácny jav.

Pokiaľ by sme ako „priemerný“ výnos akceptovali akýkoľvek ročný výsledok v intervale od 7,9 % do 9,9 % (t. j. dlhodobý priemer ± 1 percentuálny bod), takýto výnos zaznamenal index S&P 500 za posledných 67 rokov len dvakrát. Ak teda niekto kalkuluje s tým, že počas nasledujúceho roku mu investícia do akcií zarobí „priemerný“ výnos, je veľmi pravdepodobné, že výsledok bude iný.

V skutočnosti je reálnejšie očakávať, že ceny akcií sa v nasledujúcom roku pohnú o dvojciferné percento, teda stúpnu alebo klesnú o viac ako 10 %. Pohľad na historické údaje z akciového trhu prezrádza, že takéto správanie je pre tento segment finančného trhu úplne normálne. V rokoch 1950 až 2016 sa hodnota indexu S&P 500 zmenila aspoň o 10 % až 49-krát! Očakávať takýto výrazný pohyb je preto pre investorov realistickejšie ako predpokladať, že hodnota ich investície vzrastie o „priemerný“ výnos. Dobrou správou je, takáto zmena znamená zvyčajne nárast, nie pokles.